Wraz z początkiem wiosny tradycyjnie rozpoczyna się sezon remontowo-budowlany.

Wraz z początkiem wiosny tradycyjnie rozpoczyna się sezon remontowo-budowlany. Zazwyczaj o tej porze banki przyjmują więcej wniosków od klientów, którzy chcą zaciągnąć kredyt na budowę domu. A jak jest w tym roku? Czy epidemia COVID-19 pokrzyżowała plany tych osób, które chcą zrealizować swoje marzenie o posiadaniu „własnego kąta”? Z jednej strony, potencjalnym kredytobiorcom powinno być łatwiej otrzymać środki. Po marcowej i kwietniowej obniżce stóp procentowych, kredyty hipoteczne stały się tanie. Z szacunków Expandera wynika, że w nadchodzących tygodniach rata kredytu na przykładową kwotę 300 000 zł udzielanego na 30 lat będzie nawet aż o 170 zł niższa niż w lutym. Jednak kryzys wywołany epidemią wpłynął negatywnie na sytuację wielu konsumentów. Jak zareagują banki? Czy skutkiem będzie zaostrzenie kryteriów, na podstawie których udzielane jest finansowanie? O czym należy pamiętać, starając się o kredyt hipoteczny na budowę domu w nadchodzącym czasie? Na te pytania odpowiada Expander Advisors.

Jaki kredyt na budowę domu? Co trzeba wiedzieć?

Wielu osobom zainteresowanym pozyskaniem środków wydaje się, że kredyt hipoteczny na budowę domu (potocznie – kredyt budowlany lub kredyt pod budowę domu) to dokładnie to samo, co „zwykły” kredyt hipoteczny. Warto już na samym początku drogi starania się o pieniądze znać zasadniczą różnicę między tymi produktami. Aby otrzymać ten pierwszy rodzaj finansowania, warto już posiadać działkę budowlaną1. Dla niemałej grupy potencjalnych kredytobiorców może to stanowić przeszkodę, ale zaletą takiego rozwiązania jest fakt, że bank taką działkę traktuje już jako wkład własny.

Jeżeli więc jesteśmy szczęśliwymi właścicielami działki i jesteśmy zainteresowani budową domu na kredyt, to, co powinniśmy wiedzieć i jak wygląda proces starania się o pieniądze?

Harmonogram inwestycji jest kluczowy

Kolejną „cechą charakterystyczną” kredytu hipotecznego na budowę domu jest fakt, że pieniądze nie są przyznawane od razu w całości, ale w częściach, tzw. transzach, które są wypłacane kredytobiorcy wraz z ukończeniem kolejnych etapów budowy domu. Zatem w praktyce to, kiedy otrzymuje się środki, jest uzależnione od ustalonego harmonogramu prac budowlanych.

– Warto również wiedzieć, że bank będzie kontrolować postęp prac przez cały okres trwania budowy. Taka kontrola następuje przed momentem wypłaty każdej kolejnej transzy finansowania – najpierw musimy rozliczyć się z wcześniej przyznanych środków, by otrzymać kolejne (o tym poniżej). Dlatego bardzo ważne jest, aby plan wykonał ktoś, kto posiada odpowiednie doświadczenie. Osoby, które go nie posiadają, zwykle zaniżają koszty i czas potrzebny do wykonania poszczególnych prac – zaznacza Krzysztof Kijkowski, ekspert Expander Advisiors.

Taka forma finansowania budowy domu wymaga więc od przyszłego kredytobiorcy przyłożenia się do stworzenia planu inwestycji i harmonogramu prac. Musi być on realny, czyli uwzględniać wszelkie, ewentualne opóźnienia, które przecież zdarzają się przy każdej budowie. Uwzględniając kalendarz działań, warto umieszczać w nim terminy z tzw. zapasem. Przekroczenie założonego terminu, spowodowane zbyt optymistycznym harmonogramem, może skutkować koniecznością zapłaty za aneks do umowy kredytowej. Bank bez problemu będzie natomiast wypłacał transze wcześniej, jeśli prace zostały wykonane przed terminem (po inspekcji postępu prac).

Przez cały okres powstawania inwestycji będziemy musieli również skrupulatnie prowadzić dokumentację każdego etapu budowy i na bieżąco „rozliczać się” z bankiem. Obecnie możemy skorzystać z dwóch możliwości: przedstawiać faktury wydatkowe lub kosztorys powykonawczy. Pierwsze rozwiązanie polega na przedstawieniu wszystkich wydatków związanych z budową domu w formie faktur. Drugie, częściej wybierane, wiąże się z inspekcją pracownika banku na budowie. Podczas inspekcji taka osoba robi zdjęcia i sporządza notatki z postępu prac, które porównuje z przedstawionym wcześniej harmonogramem.

Kredyt na budowę domu – formalności, o których przyszły kredytobiorca wiedzieć powinien

Lista dokumentów, które musimy przedstawić, by otrzymać kredyt hipoteczny na budowę domu, będzie się różnić w zależności od banku. Te bowiem kierują się własnymi kryteriami. Jednak większość kredytodawców wymaga dostarczenia: zaświadczenia o wysokości uzyskiwanych dochodów (jednocześnie jest to informacja o zatrudnieniu) lub rocznego zeznania podatkowego PIT, gdy osoba starająca się o kredyt prowadzi działalność gospodarczą. Może zdarzyć się również, że bank poprosi o pełny wyciąg z rachunku bankowego, na które wpływa wynagrodzenie za pracę wnioskodawcy. W ten sposób bank ocenia zdolność kredytową. Wpływa na nią również pozytywna historia kredytowa. Pamiętajmy również, że krótka historia kredytowa lub jej brak, może zadziała na niekorzyść wnioskodawcy.

– Jednak największą uwagę banki zwracają na to, czy wnioskodawcy zdarzały się nieterminowe spłaty zobowiązań w przeszłości. To może być powodem odrzucenia wniosku kredytowego, bez względu na wysokość dochodów czy wkładu własnego – mówi Krzysztof Kijkowski, ekspert Expander Advisors.

Gdy staramy się o kredyt pod budowę domu, będąc już posiadaczem działki2, będziemy musieli potwierdzić ten fakt, przedstawiając wypis z księgi wieczystej lub akt notarialny. Bank będzie chciał również poznać plan zagospodarowania terenu lub warunki jego zabudowy, wypis z rejestru gruntów oraz kopię mapy ewidencyjnej. Oprócz projektu budowlanego i samego pozwolenia na budowę, są to dokumenty kluczowe i niezbędne w każdym banku.

Wkład własny: im wyższy, tym lepiej

Oprócz zdolności kredytowej, duży wpływ na przyznanie kredytu hipotecznego i jego cenę, ma wysokość wkładu własnego.

– Obecnie minimalny wkład własny wynosi 10%, jednak im większy wkład, tym mniejsze ryzyko dla banku. Dlatego zdecydowanie lepsze warunki dostaniemy przy 20% wkładzie własnym – podpowiada Krzysztof Kijkowski, ekspert Expander Advisors.

Staranie się o kredyt na budowę domu w „korona-rzeczywistości”

W obecnej sytuacji kluczowe pytanie, które zadaje sobie zapewne niejedna osoba zainteresowana uzyskaniem finansowania, brzmi: czy to jest dobry moment, by zaciągnąć kredyt hipoteczny na budowę domu? Najkrótsza odpowiedź: to zależy…

Nie wszystkie banki wprowadziły znaczące restrykcje, które przekreślałyby szanse na otrzymanie kredytu. Banki uważnie analizują, jaki wpływ na sytuację konsumentów i ich plany, będzie mieć kryzys związany z epidemią COVID-19. Jednak na horyzoncie widać już pierwsze oznaki zaostrzenia kryteriów przyznawania kredytów, co oznacza, że będzie o nie trudniej. Dlaczego?

Banki zaczęły uważniej przyglądać się zdolności kredytowej wnioskodawców i czynnikom, które na nią wpływają. Jednym z nich jest źródło dochodów przyszłego kredytobiorcy.

– Przed kryzysem związanym z COVID-19 szansę na otrzymanie kredytu hipotecznego miała zarówno osoba posiadająca stabilne zatrudnienie, np. w postaci umowy o pracę na czas nieokreślony, jak i ta, która utrzymywała się z kilku źródeł i pracowała w oparciu o umowę o dzieło. Banki nie wykluczały żadnego wnioskodawcy. Jeżeli potencjalny kredytobiorca wykazał, że jest wypłacalny i poradzi sobie ze spłatą zobowiązania, zazwyczaj otrzymywał pieniądze, oczywiście po spełnieniu jeszcze innych wymagań. Obecna rzeczywistość wiele zmieniła. Wiedząc, że pogorszeniu uległa sytuacja finansowa wielu konsumentów, banki chcą się dodatkowo zabezpieczyć na wypadek braku spłaty, dlatego obecnie uważniej przyglądają się źródłom dochodów osób wnioskujących o kredyt – komentuje Krzysztof Kijkowski, ekspert Expander Advisors.

Choć nie wszędzie znajdziemy oficjalne wytyczne, należy przyznać, że aktualnie największe szanse na otrzymanie kredytu hipotecznego na budowę domu mają osoby pracujące w branżach, których jeszcze nie dotknęła zapaść związana z epidemią, albo jest mała szansa na to, że tak się w przyszłości stanie. Kredyt powinny otrzymać również osoby pracujące w firmach, które potrafiły zachować ciągłość biznesową i potrafiły szybko oraz w odpowiedni sposób dostosować się do obecnej rzeczywistości. Podsumowując, źródło dochodów i miejsce zatrudnienia może mieć obecnie zdecydowanie większy wpływ na ocenę zdolności kredytowej.

W przypadku, gdy o kredyt hipoteczny czy budowlany, stara się jedna osoba, to swoją zdolność kredytową może zwiększyć, składając wniosek z dodatkowym kredytobiorcą – bratem, siostrą, rodzicami, ale niekoniecznie musi to być członek rodziny.

– Staranie się o kredyt z drugą osobą, to najprostszy sposób na zwiększenie szans na uzyskanie finansowania, szczególnie w obecnej sytuacji. Należy pamiętać o tym, że będzie skuteczny, jeżeli współkredytobiorca będzie mógł wykazać się odpowiednią zdolnością kredytową i spełnić wszystkie wymagania banku, w którym stara się o otrzymanie pieniędzy. Kredytodawca bowiem sprawdzi w ten sam sposób nie tylko zdolność, ale również historię kredytową wszystkich osób występujących we wniosku. I warto pamiętać, że mają one takie same obowiązki względem banku. Wspólne staranie się o kredyt hipoteczny jest więc rozwiązaniem, którym powinni zainteresować się „młodsi” kredytobiorcy z krótszą historią kredytową, jak i te osoby, które nie chcą zmienić swoich planów odnośnie budowy wymarzonego domu, a mają świadomość, że kryzys związany z epidemią koronawirusa pogorszył ich zdolność finansową w oczach banku – wyjaśnia Krzysztof Kijkowski z Expander Advisors.

Wracając do postawionego pytania – jeżeli kryzys związany z epidemią koronawirusa nie wpłynął na naszą sytuację finansową i przewidujemy, że tak się nie stanie również w przyszłości, to nic nie stoi na przeszkodzie, aby złożyć wniosek o kredyt. W wyniku niedawnych obniżek stóp procentowych, kredyt będzie wyjątkowo tani. Oczywiście w okresie spłaty stopy mogą ponownie wzrosnąć, więc najlepiej nie przesadzać z kwotą zadłużenia. Zrozumienie mechanizmu działania stóp procentowych i ryzyk związanych z zaciąganym kredytem, jest niezwykle istotne. Po tę wiedzę warto udać się do pośrednika finansowego. Spotkanie z takim ekspertem pozwoli również przeanalizować kwestię dostępności kredytu i sprawdzić, w którym banku będziemy mieć największe szanse na otrzymanie finansowania.

1 Warto wiedzieć, że na rynku znajdziemy banki, które podchodzą do udzielania kredytu dwuetapowo: w pierwszym „etapie” udzielają kredytu na zakup działki, a następnie na budowę domu – w ramach jednej umowy.

2 Działka budowlana musi być w posiadaniu wnioskodawcy lub ten musi podjąć decyzję o jej zakupie (podpisana umowa przedwstępna).

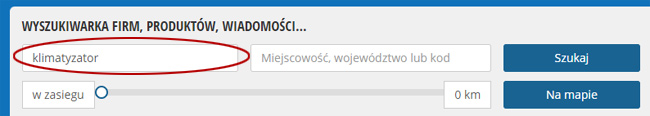

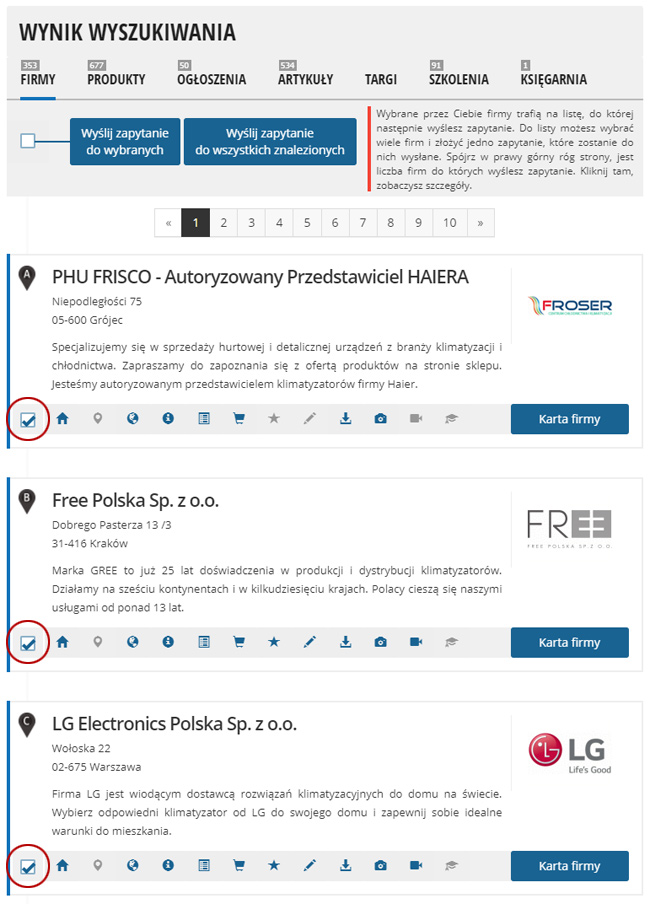

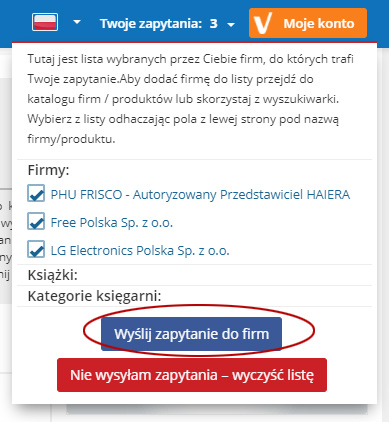

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

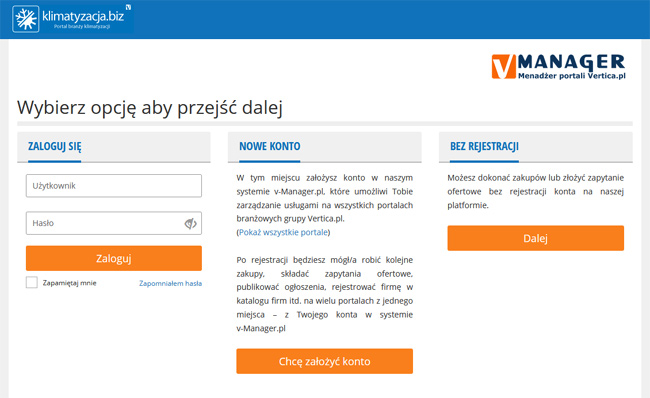

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

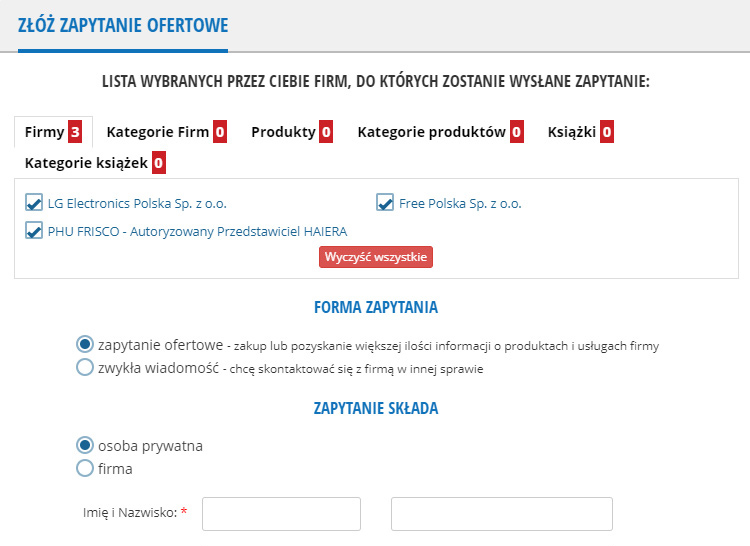

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.